Estrangeiros ficaram com 31,5% da oferta de ações ordinárias da BRF. Foram R$ 5,290 bilhões em ações disponibilizados.

Maiores compradores

A BRF Brasil Foods, nova denominação da Perdigão, informou o encerramento da oferta de ações ordinárias, da qual investidores estrangeiros foram os maiores compradores. As 132,250 milhões de ações da oferta, a R$ 40 cada, totalizando R$ 5,290 bilhões, começaram a ser negociadas na BM&FBovespa dia 23 de julho. Centenas de investidores estrangeiros, 337 subscritores ficaram com 41.675.038 papéis, ou 31,51% do total. Em seguida, vieram três pessoas jurídicas ligadas à oferta, com 29,89% de participação, subscrevendo 39.534.224 ações ON. Depois, 20,44% da oferta ficou nas mãos de 641 fundos de investimento, com 27.029.547 papéis. Outros 10,45% das ações (13.821.766) passaram para 249 subscritores do tipo “demais pessoas jurídicas”, enquanto 5,09% da oferta ficou com pessoas físicas; 13,211 mil investidores nesse perfil adquiriram 6.736.609 ações.

Participaram ainda clubes de investimento (921.398 ações), entidades de previdência privada (1.326.141), instituições financeiras (204.494), sócios, administradores e pessoas ligadas à companhia ou às instituições participantes da oferta (563.283), e um dos coordenadores da oferta, no âmbito da oferta prioritária, com 87,5 mil papéis. Os coordenadores foram UBS Pactual (líder), BB Investimentos, JP Morgan e Santander. O líder, como atividade de estabilização, adquiriu e alienou 2.859.200 ações, de forma que essa linha ficou zerada. Para completar, 350 mil ações ON foram adquiridas pelo JP Morgan para hedge (proteção) por meio de operações com derivativos realizadas no exterior.

Os papéis da operação foram prioritariamente oferecidos aos acionistas atuais da BRF e da Sadia e, após o atendimento da oferta prioritária, 10% do remanescente foi destinado ao varejo. Na prioritária, cada ação de BRF assegurava o direito de subscrição de 0,378306 ação. E cada ação da Sadia assegurava o direito de subscrição de 0,050314 ação. Foram vendidos integralmente os lotes principal, de 115 milhões de ON, e suplementar, de 17,25 milhões de papéis.

Leia também no Agrimídia:

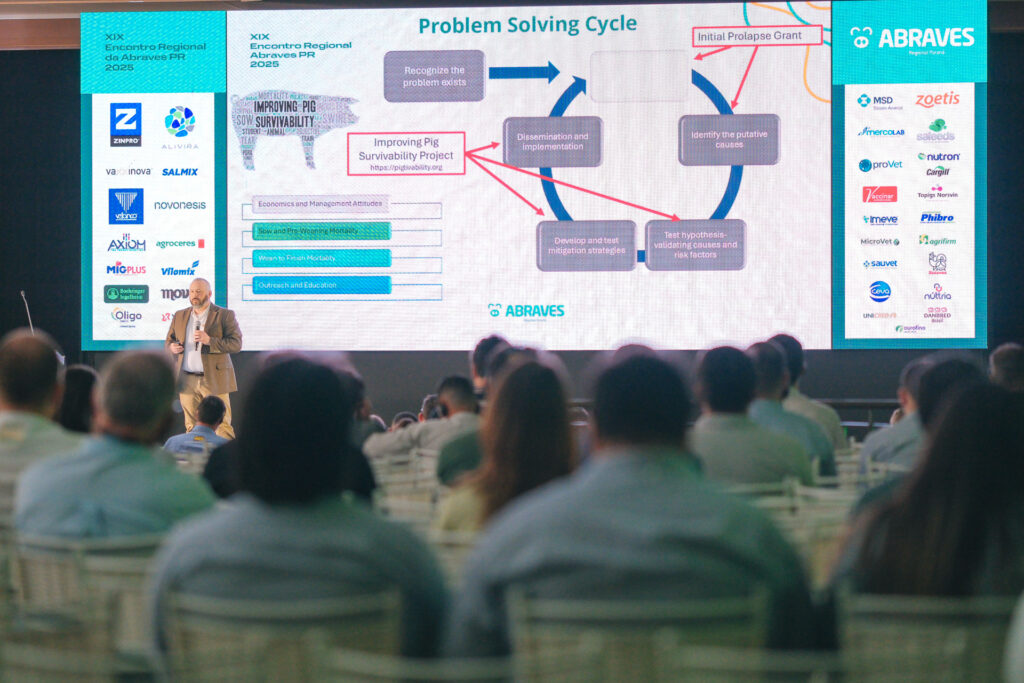

- •XX Encontro Regional da ABRAVES-PR debate riscos sanitários e inteligência artificial na suinocultura

- •Mercado de suínos mantém preços estáveis em meio a incertezas geopolíticas e baixa liquidez

- •Bahia reforça liderança da avicultura no Nordeste e projeta crescimento do setor em 2026

- •Conflito no Oriente Médio pressiona custos de energia e pode impactar suinocultura global