Troca de ativos com BRF dá fôlego à Marfrig. O montante corresponde ao faturamento dos ativos que a BRF.

Marfrig prevê mais R$ 1,7 bi de receita

Depois de meses vendo suas ações amargarem quedas na BM&FBovespa, de ter vendido ativos e promovido a reestruturação de negócios para reduzir sua alavancagem, a Marfrig Alimentos anunciou ontem, junto com a BRF- Brasil Foods, um acordo para a troca de ativos entre as duas empresas. O negócio vai agregar R$ 1,7 bilhão por ano ao faturamento líquido da Marfrig, disse o presidente da companhia, Marcos Molina.

A Marfrig ficará com o bloco de ativos (unidades industriais e marcas) que a BRF teve de colocar à venda como condição imposta para sua criação pelo Conselho Administrativo de Defesa Econômica (Cade), em julho deste ano. A BRF receberá da Marfrig, em troca, os ativos relacionados à marca Paty na Argentina. Isso inclui unidades de processamento de hambúrgueres, presuntos, salsichas e vegetais e um abatedouro de bovinos, além de depósitos e estrutura de distribuição, marcas e direitos relacionados às linhas de processados Paty.

Além dos ativos trocados, a Marfrig pagará R$ 200 milhões à BRF. De acordo com Molina, o montante será pago “no longo prazo, com geração de caixa”. Ele disse que a empresa não recorrerá ao BNDES, cujo braço de participações tem 13,89% do capital da Marfrig, para financiar os R$ 200 milhões. Sem explicar em detalhes como e quando será feito o pagamento à Brasil Foods, Molina disse considerar “longo prazo” um período de, no mínimo, três anos.

Leia também no Agrimídia:

- •Agroceres Multimix apresenta a agCare, divisão de produtos de especialidades

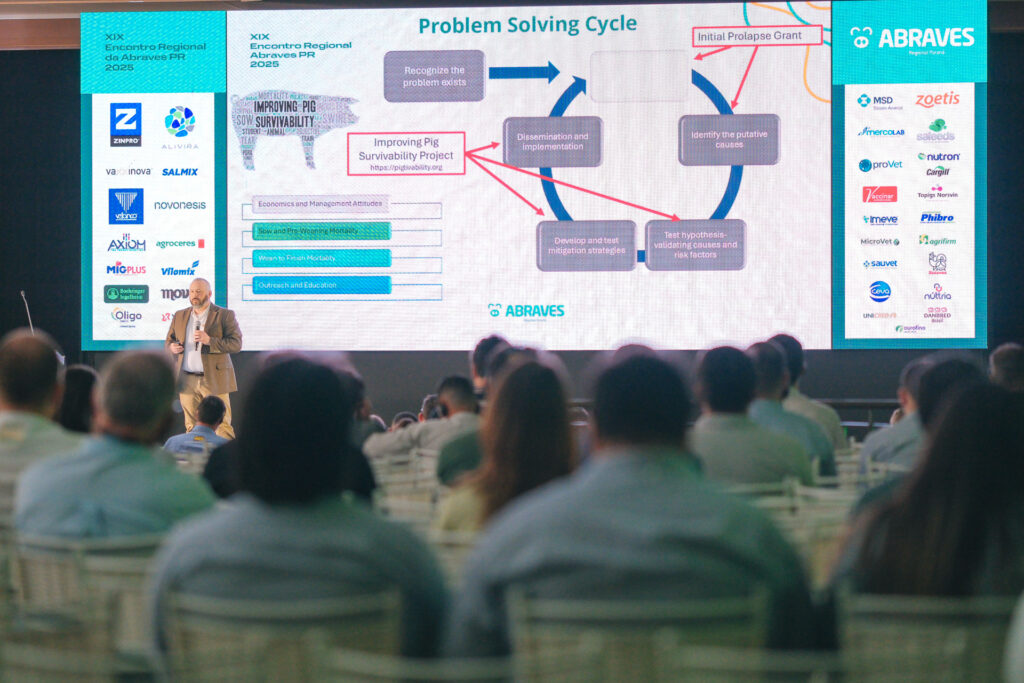

- •XX Encontro Regional da ABRAVES-PR debate riscos sanitários e inteligência artificial na suinocultura

- •Mercado de suínos mantém preços estáveis em meio a incertezas geopolíticas e baixa liquidez

- •Bahia reforça liderança da avicultura no Nordeste e projeta crescimento do setor em 2026

A Brasil Foods não se pronunciou sobre a troca de ativos ontem. Em entrevista ao Valor em setembro, o presidente da companhia, José Antonio do Prado Fay, havia antecipado a possibilidade de trocar ativos para viabilizar a operação num momento em que o crédito está restrito no mercado.

Com os ativos que pertenciam à BRF, a Marfrig vai dobrar a capacidade de produção da Seara, sua divisão de aves e suínos, de acordo com Molina. Além disso, vai mais que dobrar sua fatia no mercado brasileiro de industrializados de carne. Hoje a empresa tem 9%, e com os ativos trocados com a BRF terá 21%, disse o presidente da Marfrig ao Valor.

A negociação entre as duas empresas foi longa e difícil, já que envolvia troca de ativos, que precisavam ser avaliados. “Já tinha perdido as esperanças”, disse Molina, que espera que a operação desalavanque a companhia, que registrava uma dívida líquida de R$ 7,87 bilhões no fim do terceiro trimestre após várias aquisições nos últimos anos.

Com o negócio anunciado ontem, a Marfrig espera ter uma melhora nas margens, já que ampliará o peso dos produtos industrializados em sua receita. Além disso, a companhia entrará em segmentos nos quais ainda não atuava, como margarinas, com as marcas Doriana e Delicata. Passará também a ter produção própria de pizzas. Até hoje, o produto era fabricado por terceiros, segundo Molina.

Ainda que a Brasil Foods não tenha se manifestado ontem, é fato que a operação também lhe favorece, já que poderia encontrar dificuldades para vender os ativos, como mandou o Cade, e correria o risco de ter de enfrentar um leilão das unidades e marcas para atender as exigências do órgão de defesa da concorrência.

Além disso, a companhia amplia sua participação no mercado argentino, onde adquiriu recentemente 67% do capital da Avex, de carne de frango, e o controle da Dánica, de margarinas e molhos. Com a marca Paty, a BRF passa a ser líder em hambúrguer na Argentina e também atuará em outros produtos com essa marca. Nem as dificuldades usuais que empresas enfrentam no país vizinho incomodam a BRF, que vê na Argentina um mercado importante.

A marca Paty e seus ativos foram adquiridos pela Marfrig em 2007, quando a empresa brasileira comprou a QuickFood. Apesar do peso da marca no mercado argentino, Marcos Molina disse que a troca do ativo com a BRF não é prejudicial para a Marfrig. “Preferimos focar o mercado brasileiro. Na Argentina, só tínhamos bovinos, seria preciso investir em frango e suíno também”, argumentou.

Se perde fatia de mercado na Argentina, a Marfrig se prepara para ganhar participação no Brasil, já que trabalhará com marcas que antes eram da BRF. Além da venda de ativos, o Cade exigiu que a BRF restrinja as marcas Perdigão e Batavo por um determinado período em algumas categorias no mercado brasileiro. A Marfrig já se prepara para ocupar esses espaços, de acordo com Marcos Molina.

Para aprovar a união de Perdigão e Sadia, que deu origem à BRF, o Cade determinou a suspensão por três a cinco anos da marca Perdigão em algumas categorias e da marca Batavo por quatro anos para a linha de carnes e pratos prontos. A suspensão das marcas ocorrerá assim que a negociação para a troca de ativos entre Marfrig e Brasil Foods estiver finalizada.

A negociação atende às exigências do Cade ao criar uma concorrente de peso para a BRF no mercado brasileiro. Comunicado divulgado em conjunto pelas companhias ao mercado diz que a transação está sujeita a ajustes por conta do resultado das auditorias legais, contábeis, financeiras e operacionais.

Analistas do mercado de alimentos consideram que a operação com a BRF dá um fôlego à Marfrig, que esteve na berlinda nos últimos meses por conta da forte queda de seus papéis na bolsa, quando surgiram rumores de que poderia até mesmo quebrar por conta do alto endividamento. A empresa fechou o último trimestre com prejuízo líquido de R$ 540 milhões e receita líquida de R$ 5,542 bilhões. Em todo o ano de 2010, teve faturamento líquido de R$ 15,88 bilhões.