Fluxo de dólares já mostra retração em meio ao aumento da aversão a risco. O real desvalorizou.

Crise na UE ajuda a segurar câmbio

O governo brasileiro pode ganhar tempo no câmbio com o novo capítulo da crise financeira europeia, desta vez com foco na Irlanda. Diante de um cenário novamente incerto, o fluxo de recursos externos ficou mais justo e o dólar já sofreu correção. O real desvalorizou. Como deseja o governo. No último mês, o preço da moeda se descolou cerca de 5% frente à mínima do ano registrada em 13 de outubro de R$ 1,655.

Claro que parte desse efeito se deve à elevação da alíquota do IOF sobre aplicações de estrangeiros em renda fixa. Mas também é correto credita-lo à maior aversão a risco. Investidores estão com o pé atrás de olho na crise europeia potencializada pela disposição da China em brigar com a inflação.

Justamente nos dias em que o noticiário da Europa esquentou, o fluxo cambial do país ficou negativo. Na primeira quinzena de novembro, as saídas superaram as entradas em US$ 14 milhões, com entradas e saídas financeiras e comerciais praticamente empatadas. Como consequência, o ritmo das intervenções do BC que desaceleraram de US$ 379 milhões diários em outubro para US$ 162 milhões em novembro – até o dia 12.

Leia também no Agrimídia:

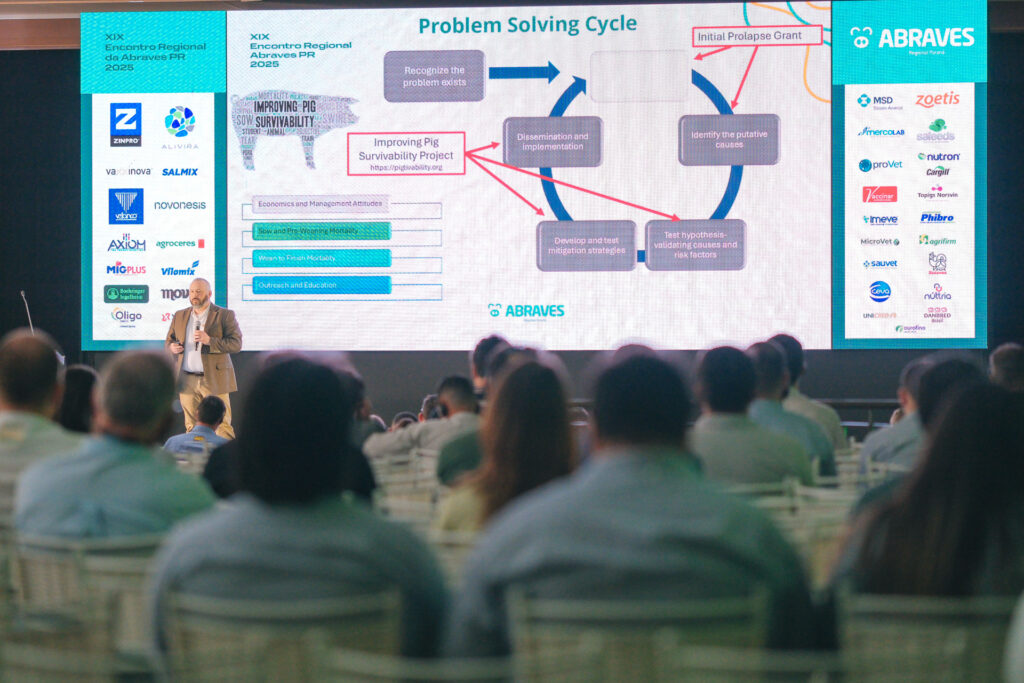

- •XX Encontro Regional da ABRAVES-PR debate riscos sanitários e inteligência artificial na suinocultura

- •Mercado de suínos mantém preços estáveis em meio a incertezas geopolíticas e baixa liquidez

- •Bahia reforça liderança da avicultura no Nordeste e projeta crescimento do setor em 2026

- •Conflito no Oriente Médio pressiona custos de energia e pode impactar suinocultura global

Ontem, o fôlego do dólar ante o real diminuiu, em um movimento de ajuste. Curiosamente, durante a tarde, o ministro da Fazenda, Guido Mantega, sinalizou que não há necessidade de novas medidas cambiais no momento.

No radar há seis meses, a crise financeira europeia está provocando soluços nos mercados. A volatilidade das taxas de câmbio e dos índices acionários a praticamente quarenta dias da virada do ano e da definição de portfólios para 2011 reflete o interesse de investidores globais pela correção de preços dos ativos e também o temor de que a crise se agrave comprometendo ainda mais o desempenho de 25% da economia mundial.

Nesse ambiente, a primeira dificuldade é a definição dos preços dos ativos. E isso retrai ainda mais os negócios. Um bom exemplo foi visto na terça-feira, quando o Bradesco decidiu cancelar uma emissão de bônus em reais. A expectativa era de que a captação fosse de cerca de R$ 500 milhões.

“Do ponto de vista econômico, os países europeus não fizeram o prometido, até porque não faz sentido um ajuste fiscal com economias em recessão ou crescendo muito pouco. Eu não me surpreenderia se o euro [moeda] tivesse seu futuro condenado a partir da saída de países do bloco. A Irlanda pode sair. Portugal também”, comenta José Francisco de Lima Gonçalves, professor da FEA/USP e economista-chefe do Banco Fator, para quem as incertezas presentes no atual cenário tem como contrapartida um dólar mais forte, mesmo com o afrouxamento monetário quantitativo do Federal Reserve (banco central americano). “A China também conta. O temor de desaceleração dessa economia derruba as commodities e também fortalece o dólar. E o Brasil, com IOF ou não, é exportador de commodities. Portanto, o fluxo cambial pode ser afetado pela conta comercial”, explica.

Depois de julho, quando os mercados acreditaram que os problemas na zona do euro seriam resolvidos, o dólar começou a enfraquecer, diz Lima Gonçalves. “Agora não. Apesar do Fed, o cenário global deve sustentar a moeda americana e isso impõe incerteza quanto a nossa taxa de câmbio. E dúvida leva a aumento de prêmios de ativos”, acrescenta.

Deiwes Rubira, sócio diretor da Verus Gestão de Patrimônio e ex-presidente do holandês ING Bank no Brasil, pondera que “pragmaticamente toda crise é igual. Todos sabem que existe, mas fica o efeito pêndulo. Vai e volta. E a repercussão depende do humor do mercado”.

Esse gestor pondera que os mercados estão reagindo também a outras informações que geram tensão. Uma delas é o bombardeio disparado especialmente no G20 contra o afrouxamento monetário lançado pelo Fed para os próximos oito meses. Outra informação é a mobilização da China atenta à inflação. “Volatilidade impõe incertezas e é fato que os investidores passam a pensar duas vezes antes de tomar decisões. O fluxo cambial tende a diminuir um pouco, o que leva a correção de preços. Mas a tendência dos grandes indicadores tende a ser retomada. A liquidez abundante vai continuar existindo. A China continuará crescendo, ainda que menos. Os emergentes continuarão atraentes. O Brasil idem.”

Há quatro meses, Lima Gonçalves alertava para o risco de as economias da zona do euro prometerem ajustes fiscais severos e não entregarem os resultados. “No final do primeiro semestre, os governos da região aprovaram o European Financial Stability Mechanism and Facility – um pacote de promessas de ajustes fiscais em troca de ajuda financeira para rombos fiscais e externos considerados financiáveis. A ideia era que o anúncio de que o Euro (os governos) criaria um fundo de € 750 bilhões para financiar os países com dificuldades em suas dívidas soberanas acalmaria os mercados e ajudaria e reduzir o custo daquelas dívidas e, portanto, o ajuste fiscal. “

O pacote, que não foi implementado, foi suficiente para acalmar os mercados por um tempo, a exemplo do que ocorreu no Brasil com as autoridades econômicas tentando “segurar o dólar no gogó”, compara o economista que não acredita que o ajuste fiscal europeu ocorrerá sem importantes repercussões. “O ajuste até pode ser feito, mas tirando empregos e direitos da população em troca de uma retomada privada que talvez não se confirme”, explica.